彼得·林奇被美國《時代》雜志譽為“全球最佳投資經理”。他對公募基金的貢獻,就像是喬丹之于籃球,管理基金13年間,為投資者創造了29%的年化復利回報。

本文源于他的著作《戰勝華爾街》,林奇專門花了一章的篇幅,分享自己作為置身事內的基金經理,會如何通過基金管理自己的資產的心得。

他制定了基金投資的幾大原則,包括買什么?怎么買?什么時候買?什么時候賣?全部直擊基金投資的本質。

這對想通過基金入市、分享新一輪行情的投資者,如何挑選及配置基金提供了非常明確的指引。

對于普通投資者,我們更建議投資基金而非炒股,因此,本文將林奇原文中的股票替換成了股票基金。

想多賺錢就盡可能多買股票基金

我的建議是,在投資組合中,最大限度地增加股票投資的比例。

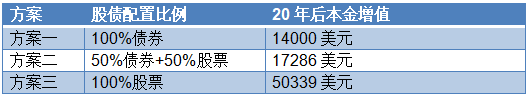

假設三種股債配置方案:每種方案都是投資1萬美元,債券利率為 7%,股票股息率為 3%,股價每年增值8%。20年后的總收益分別是多少?

具體股債收益明細如下:

從上圖的股債收益明細可以看出,20年后,股債五五開的股息加債券利息收入為17286美元,比只投債券的利息收入14000美元高出23%。而全投股票的股息收入雖然比全投債券的利息收入少了271美元,但換來了股價的巨大增值,總資產為60339美元,是全投債券的2.5倍。

因此,20年維度看,股票是增值最快的投資品種。

進一步分析,即使我們需要固定收入來支付日常開支,也沒必要買債券。

假設你有10萬美元可用作投資,每年需要7000 美元維持現有的生活水誰。一般人往往會認為,購買債券才能確保穩定收入。

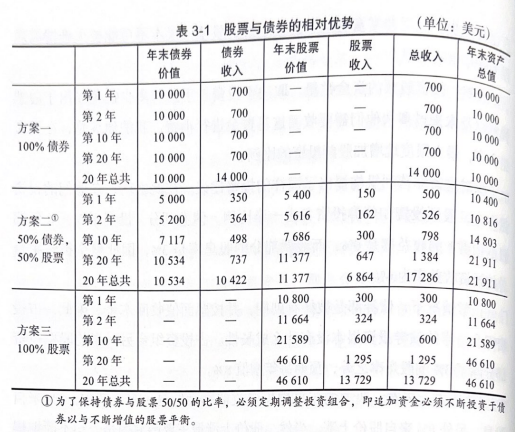

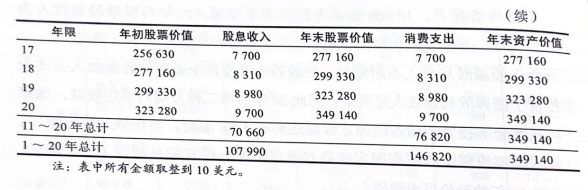

其實資金全部投資于股息率3%、股價每年增長8%的股票,也能達成目標。20年間每年的收支明細如下:

雖然第一年股息收入只有3000美元,根本無法應付一年 7000美元的消費支出,只能賣掉價值 4000美元的股票。股價每年上漲8%,到年底10萬美元的股票會增值為108000美元,拋掉4000美元的股票后,還剩104000 美元。

往后的每一年,隨著股票市值增加,股息收入逐年遞增,需要賣掉的股票金額也就相應越來越少。到了第16年,股息收入超過7000美元,就不必再賣股票了。

20 年后,10萬本金已增值到 349140 美元,加上這20年間146820 美元的生活支出,你的投資組合資產總值幾乎是最初的5倍。

因此,即使需要固定收入來支付生活費,投資股票也是比債券更好的選擇。

全部買股票,萬一虧了呢?

實際上,股價波動并不規律,根本不可能像上文案例那樣每年都漲 8%,有時甚至連續下跌好幾年。

以股票投資代替債券投資的投資者,不但要經受住一次次的股價下跌的打擊,而且為了彌補股息收入的不足,有時還不得不在非常低的價位上割肉。尤其是剛開始投資便碰上大熊市,心理負擔肯定會特別重。

投資者總是擔心,全部投資股票,萬一碰上股市暴跌,把老本賠個精光,輸不起。雖然他們相信長期而言把資金全部投資于股票,是最明智的投資決策,由于非常恐懼股市暴跌、輸個精光,所以寧愿投資債券。盡管少賺一些,卻睡得安心多了。

讓我們做個悲觀的假設,你剛剛把資金全部投入股市,第二天就碰上大跌,一夜之間就損失25%,一下子1/4的財產不見了。你會痛罵自己,后悔不己,但是只要你堅持不賣掉股票,長期持有,最終結果一定還是比全部投資債券要好很多。

統計結果表明,20年后,你的投資組合會增值到185350 美元,幾乎是你投資債券20年后收回的10萬美元本金的兩倍。

即使假設更糟糕的情況:經濟衰退持續20年,股市持續低迷,股息率和股價漲幅根本達不到我們預計的 8%,只有預計水平的一半。

這肯定是現代金融史上持續時間最久的大災難,但如果你仍然全部投資股市,每年從中取出7000 美元現金來維持生活,20 年后手中還有10萬美元,結果和投資債券是完全一樣的。

在A股買基金也是一樣,自偏股混合型基金指數2003年底成立至2022年底的19年時間,該指數上漲了1049%,19年前的10萬本金,現在已增值為114.9萬,增值幅度巨大。

賺錢的唯一辦法就是長期持有不動

長期持有需要堅強的意志。那些經常因恐慌而拋售股票的人,最后都賺不到什么錢。即使是業績最好的股票基金,在大盤回調時也可能比大盤跌得還慘。

在我管理麥哲倫基金期間,有9次股市回調 10%,而我管理的基金比大盤跌得更多,但反彈時也比大盤漲得更高。要想從大反彈中獲利,就得緊抱基金不放。

股神巴菲特曾經警告投資者,那些無法看著自己的股票大跌、市值腰斬卻仍然繼續堅持持有的投資者,就不要投資股票。

同理,那些無法忍受基金凈值短期回撤20%~30%的人,就不該投資成長型股票基金或一般的股票型基金。

分散投資于不同風格的基金

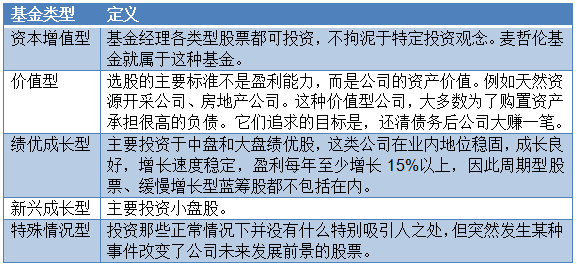

目前市場上投資基金種類繁多,股票型基金就多達 1127 種,令人眼花繚亂。為了方便討論,彼得林奇將美國市場上的基金分成了幾種基本類型:

知道你持有的基金屬于什么類型,才能正確衡量業績相對表現,幫助你正確判斷是否要繼續持有。

要公平地比較基金業績優劣,必須將同一類型相互比較。

蘋果只能和蘋果比較,價值型基金只能與價值型基金比較。如果幾年來價值型基金的業績一直不如成長型基金,也不能因此就指責價值型基金經理做得不好。因為這幾年,所有價值型基金表現都不如成長型基金。

如果自己手中持有的一只基金業績表現不佳,投資者第一反應就是賣掉這只表現差的,換成另一只表現更好的基金。

但如果根本不考慮這只基金的整體表現情況,失去耐心,更換基金,就會犯下另一個錯誤--這些人往往是在最不應該更換基金的時候換了基金,其實此時他們拋棄的價值型基金剛開始觸底反彈,而要買入的成長型基金則剛開始見頂回調走下坡路。

事實上,在價值型基金普遍表現不佳的時候,某一只價值型基金卻表現特別優異,這并不值得高興,其他類型基金同樣如此。

因為這可能是這只基金的基金經理不再堅守價值低估型股票,轉而投資一些大盤藍籌股或公用事業股。也許是價值型股票的表現普遍低迷,讓基金經理極度受挫,實在受不了了,干脆改變投資風格。

這種基金經理缺乏嚴格的自律,也許短期業績會風光一時,但只是短暫的,最終必然會犧牲長期業績。

一旦價值型股票開始回升,這個基金經理卻沒有投資多少價值型股票,結果基金持有人支付管理費是來購買價值型基金的,但當價值型股票上漲時卻享受不到相應的大幅增值。

那些經驗豐富的基民會仔細研究一只基金的年度報告或半年度報告,以檢查這只基金購買或者準備購買的股票是否與基金的投資風格相吻合。

我們認為,把資金分散投資于上述5種不同類型的股票基金,挑選不同的明星基金經理組成一只全明星隊,這樣不管哪類股票趕上市場熱點,你都不會錯失良機。這種全明星隊里會出現一些超級明星,其優越表現可以彌補另外一些基金或基金經理的一般表現,從而使我們能夠戰勝大多數個別基金經理都難以戰勝的指數。

此外,關于是否需要追逐業績冠軍,林奇也用數據驗證,得出了如下建議,因篇幅有限,過程本文就省略展示了。

1、如果你想追加投資,先增持那些連續落后大盤好幾年的基金類型。

2、根據歷史業績表現來尋找未來業績表現最好的基金,即使不是全然無用,也肯定是非常困難的。投資者應該重點關注于那些表現持續穩定的基金,并堅持長期持有。頻繁地把資金在不同基金中換來換去,需要支付很高的手續費等費用,會使投資者的資產凈值受到損失。

3、買過去一年業績表現最好的基金是非常愚蠢的。一年期業績排名表的冠軍基金,往往是那些押寶于某個熱門行業或者幾只某類熱門股,結果交了好運中大獎了。否則憑什么能夠在如此短的時間內以如此大的優勢遙遙領先?再過一年,這個好賭的基金經理肯定就不會那么好運了,他的基金很可能就從第一名變成最后一名了。

- 賺到大錢的人,哪一個不是熬出來的!

無論個股還是大盤,底部不是一個點,而是一個區間。如果買的早了,你可能會經歷至暗時刻,但是,買的便宜是

- 賺到大錢的人,哪一個不是熬出來的!

- 別把時間浪費在賺許多次小錢上面

菲利普·費雪(Philip A. Fisher),成長股投資策略之父,巴菲特曾說他的投資哲學有 15

- 別把時間浪費在賺許多次小錢上面

- 暴跌時,如何安撫自己那顆恐懼的心?

每當股市大跌,我對未來憂慮之時,我就會回憶過去歷史上發生過40次股市大跌這一事實,來安撫自己那顆有些

- 暴跌時,如何安撫自己那顆恐懼的心?

- 大錢是在等待中賺到的

通過這么多年的投資生涯,我發現大錢從來都不是在買入和賣出中賺到的,大錢是在等待中賺到的。“只要牢記兩

- 大錢是在等待中賺到的

關注公眾號

關注公眾號 微信服務號

微信服務號